Momento de ver cómo es el mes de mayo para los mercados desde el punto de vista histórico.

Y aquí entra de lleno la famosa pauta estacional de vender en mayo e irse.

[restrict paid=»true»]

Cómo es mayo para las Bolsas

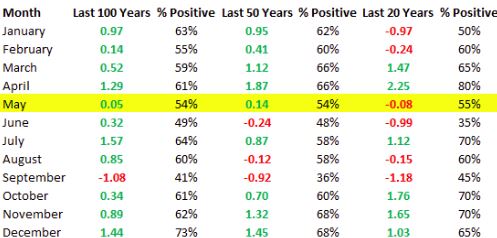

Aquí puedes ver la evolución del mes de mayo (y del resto de los meses) en los últimos 20, 50 y 100 años.

Gráfico: Bespoke

Además, en ese mismo periodo se puede observar que los meses de mayo presentan tres fases o etapas, según las cuales la primera semana del mes y la última suele responder mejor para los mercados que las semanas intermedias.

En los últimos 72 meses de mayo, tenemos que 43 de ellos fueron favorables mientras que los otros 29 fueron negativos. El peor mayo sucedió en 1962 con el S&P500 cayendo un -8,5% y el mejor fue en 1990 con una subida de +9,20%.

La pauta estacional shell in may and go away

Empezar diciendo que si un inversor quiere tomarse un periodo de relax y alejarse de los mercados, si hablamos de Wall Street, el periodo ideal sería del 18 de julio al 27 de septiembre.

La famosa pauta estacional shell in may and go away (vende en mayo y vete) tiene su origen en Inglaterra y decía: vende en mayo y vete hasta el día de Leger, que era una famosa carrera de caballos en septiembre que coincidía con el final del verano y la vuelta de los inversores a los mercados.

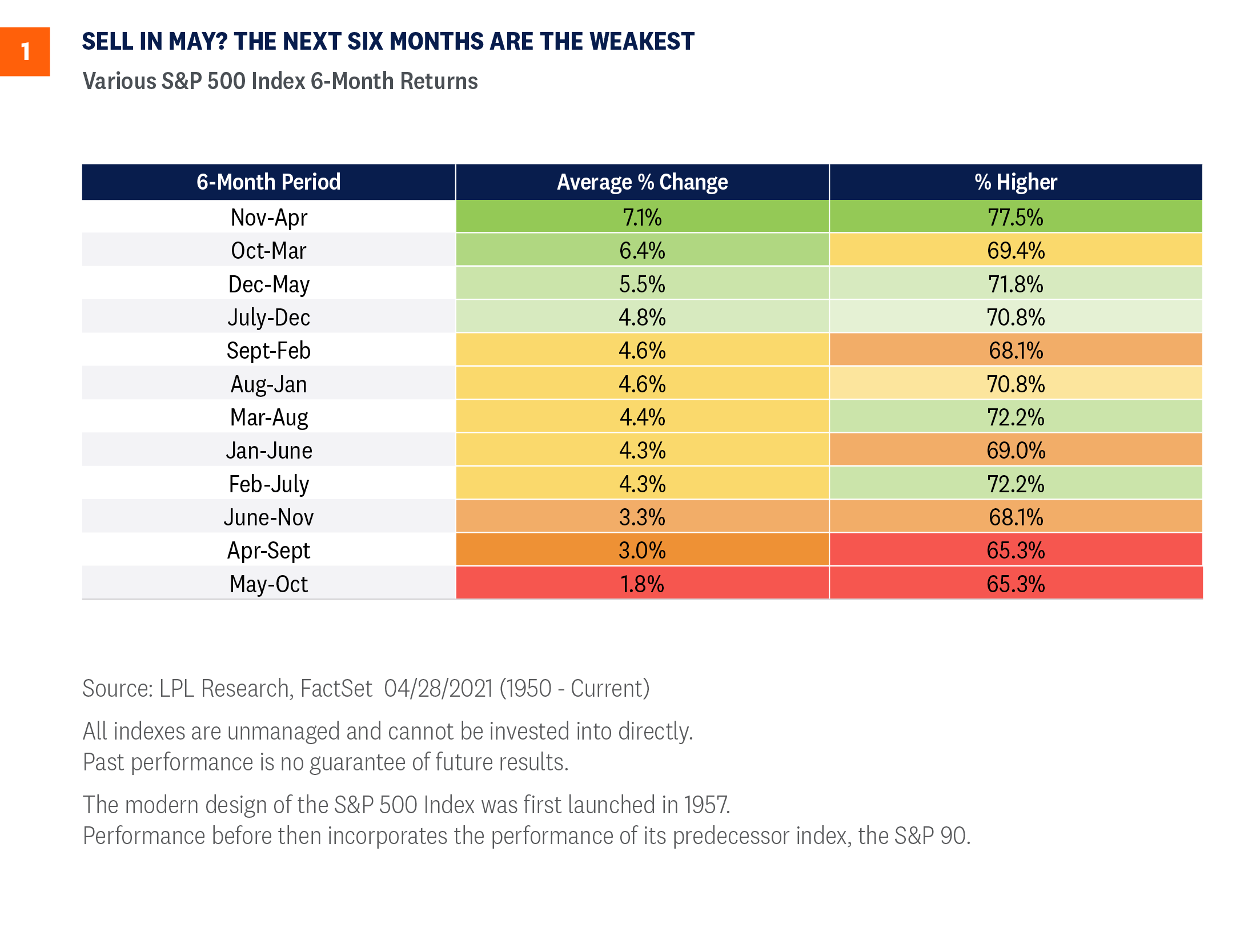

Esta pauta se basa en que la Bolsa suelen comportarse mejor en el periodo de noviembre-abril y peor en el periodo de mayo-octubre.

El siguiente gráfico muestra muy bien de lo que estoy hablando.

Gráfico: FacSet

Desde 1950 el S&P 500 ha ganado un 1,8% de promedio durante estos seis meses de mayo a octubre frente al 7,1% del periodo de noviembre a abril. Es más, si hacemos todas las combinaciones posibles de 6 meses, el rango de mayo a octubre es el peor de todos.

Gráfico: LPL Research

Lo que sucede es que hay un pero. En los últimos 10 años en ese periodo el S&P500 ha subido en 9 de las 10 ocasiones.

- 2012 +1%

- 2013 +10%

- 2014 +7,1%

- 2015 -0,3%

- 2016 +2,9%

- 2017 +8%

- 2018 +2,4%

- 2019 +3,1%

- 2020 +12,3%

- 2021 +10,1%

Como verás, la leyenda de mayo y la pauta sell in may tiene matices, porque todo depende del espectro temporal que se coja para verlo.

En Eagle Bay Capital aportaron también datos interesantes, como por ejemplo que en el Dow Jones si un inversor hubiese metido 10000 dólares desde el 1 de noviembre de 1950 al 30 de abril del 2013, se habrían convertido en 776000 dólares. Pero si eso mismo se hubiese hecho del 1 de mayo a final de octubre se habría tenido una pérdida de 688 dólares.

En el caso del Ibex 35, desde que nació el índice podemos ver que desde octubre hasta mayo el promedio es de una subida del 10% y el otro periodo sufrió caídas.

En el Nasdaq en los últimos 50 años el periodo de noviembre a abril es el mejor período de seis meses y si lo desgranamos un poco el resultado sería el siguiente:

- 1-5 de mayo: + 50%

- 6-25 de mayo: -4,4%

- 26-31 de mayo: + 44,5%

[/restrict]